💸 Як правильно розподілити доходи та витрати? 📊 Як створити фінансову подушку? 💰 Читайте у статті про найкращі застосунки для фінансів 📱📈

Щодня тисячі людей вирішують, де відкрити банківський рахунок, як правильно погасити кредит, куди інвестувати гроші та як заощаджувати на пенсію. Управління фінансами — одна з найнеобхідніших практичних навичок для комфортного життя. Та незалежно від фінансового рівня починається все зі звичайного… ведення бюджету. Хтось робить це у паперовому блокноті, хтось — в таблиці Exel. Та найзручніший інструмент для складання бюджету — це той, що завжди під рукою. Тож сьогодні ми поговоримо про застосунки для фінансів: прості та зручні програми, які допомагають керувати грошима. Та спочатку трохи корисної теорії: чому так важливо розвивати фінансову грамотність, та з чого почати.

Зміст

- Фінансова грамотність і застосунки для фінансів

- Як почати розвивати свою фінансову грамотність? 5 базових кроків

- 1. Створіть бюджет

- 2. Збалансуйте доходи та витрати

- 3. Поверніть борги

- 4. Почніть відкладати гроші

- 5. Інвестуйте

- Застосунки для фінансів: переваги та недоліки

- Найкращі застосунки для фінансів 2024

- Monefy: зручний фінансовий застосунок для початківців

- Honeydue: фінансовий застосунок для спільного бюджету

- Money Lover: для контролю витрат та заощаджень

- Money Manager Expense & Budget: багатофункціональний застосунок для контролю та планування фінансів

- Spendee: для контролю витрат та заощаджень родиною

- Wallet: всі фінанси в одному застосунку

- Money Flow: комфортний застосунок для iOS за вигідну ціну

- Ivy Wallet: практичний застосунок для Android з крутим інтерфейсом

- Загальні поради для заощадження коштів

- Висновки

Фінансова грамотність та застосунки для фінансів

Фінансова грамотність — це знання та навички, які допомагають ефективно управляти доходами та витратами, робити заощадження та досягати різних фінансових цілей. Згідно з міжнародним дослідженням фінансової грамотності дорослих OECD/INFE 2020, близько половини дорослого населення ЄС недостатньо добре розуміють базові поняття, повʼязані з капіталом. А фінансова грамотність може допомогти багато в чому:

- Планувати майбутнє.

- Приймати кращі рішення щодо того, що робити зі своїми грошима.

- Інвестувати на ринках капіталу у зручний для людини спосіб.

- Захистити себе та близьких від надмірної заборгованості, необґрунтованих фінансових ризиків, шахрайства та кіберризиків.

- Знизити тривожність, повʼязану з переживаннями через нераціональне використання грошей.

- Покращити загальну якість життя.

Як почати розвивати свою фінансову грамотність? 5 базових кроків

Ось кілька кроків, які допоможуть вам поступово покращити ваш фінансовий стан:

1. Створіть бюджет

Підрахуйте, скільки коштів ви отримуєте в місяць і скільки витрачаєте. Запишіть цю інформацію, щоб мати змогу відстежувати та аналізувати її у будь-який момент. Отут і знадобляться сучасні застосунки для фінансів. Якщо вам зручніше вести облік не у смартфоні, це можу бути таблиця чи окремий блокнот. Або навіть великий календар, де під кожним числом ви записуватимете суму та зазначатимете категорію витрат.

2. Збалансуйте доходи та витрати

Це найскладніший крок, але саме він і найголовніший. Основна ідея в тому, щоб витрачати менше, ніж ви заробляєте. Якщо ви ретельно виконали перший пункт, то чітко бачитимете сфери, де витрачається зайве. У когось це будуть імпульсивні покупки, у когось — оренда надто дорогого житла, в когось — неекономічна машина тощо. І так, будьте готові, що після першого місяця обліку розходів, у вас може виникнути легкий шок: від того, скільки зайвих імпульсивних покупок ми робимо на автоматі.

3. Поверніть борги

Позичені у рідних та друзів кошти, розстрочки, банківські кредити — все це не тільки обтяжує вас фінансово. Борги — це і великий психологічний тиск, який може призводити до серйозних наслідків. Тож якщо уникнути позичання не вдалося, докладіть всіх зусиль до того, щоб їх виплатити.

4. Почніть відкладати гроші

Спочатку це здається складним, особливо якщо ви виплачуєте борги. Та цей крок того вартий, адже поступово ви почнете відчувати себе впевненіше. Експерти з фінансів радять відкладати 10% від місячного доходу або більше. Це допоможе створити фінансову подушку, яку ви зможете використати у випадку складних життєвих обставин — втрата роботи, хвороба, переїзд тощо. Якого розміру буде ця подушка, вирішувати вам. А за загальною практикою рекомендується заощадити суму, яка дозволить вам прожити на неї мінімум 6 місяців.

5. Інвестуйте

Коли у вас вже є достатня фінансова подушка, резервні кошти можна інвестувати, щоб вони приносили дохід. Їх можна покласти на депозит, придбати акції компаній, криптовалюту, цінні папери, військові облігації тощо. Або ж — вкласти у власну справу чи долучитися до іншого бізнесу. На цьому етапі важливо розібратися, як працює той чи інший спосіб інвестування.

Кожен з цих кроків по-своєму цікавий. Тож не втомлюйтесь досліджувати, як працюють гроші, а головне — як саме вам комфортно та безпечно їх використовувати. Комусь корисно читати книги, комусь — взяти платну консультацію в експерта, а хтось прийме рішення сходити до психолога. До речі, найчастіше наші фінансові звички — це не тільки про фінанси, а про певний патерн поведінки у різних сферах життя. Тож налагодження фінансів може потягти за собою цілу низку позитивних змін. А тепер повернемось до першого пункту, з якого починається ця подорож: ведення бюджету.

Застосунки для фінансів: переваги та недоліки

Існує багато популярних методів бюджетування — наприклад, 50/30/30, «спочатку заплати собі», нульове бюджетування тощо. Який би метод ви не вибрали, застосунки для фінансів допомагають вести бюджет макимально комфортно. Їхні основні переваги:

- Допомагають контролювати витрати.

- Допомагають досягти фінансових цілей.

- Вся інформація завжди під рукою у смартфоні або планшеті, тож у вас все під контролем.

- Все максимально автоматизовано. Витрати у застосунках вже розбиті за основними категоріями. Наприклад, продукти, комунальні послуги, мобільний звʼязок, авто, їжа у ресторанах, алкоголь, ліки, гігієна, витрати на домашнього улюбленця, транспорт, одяг, подарунки.

- У більшості застосунків ви можете підвʼязати до застосунку свої платіжні картки та контролювати платежі з них та поповнення рахунків. Причому, рахунків може бути стільки, скільки вам потрібно.

- Окремо можна бюджетувати кошти у готівці.

- Ви можете налаштувати інтерфейс під себе, вибравши валюти, мову тощо.

В результаті ви не тільки наочно бачите всі свої фінансові рухи, а й заощаджуєте час на ведення бюджету. Щодо недоліків, то тут хіба що необхідність мати смартфон або планшет, адже на звичайний мобільний телефон ви не встановите такий додаток. І ще треба час, щоб вибрати застосунки для фінансів, які підходять саме вам. Та з останнім вам допоможе наш топ додатків для обліку фінансів.

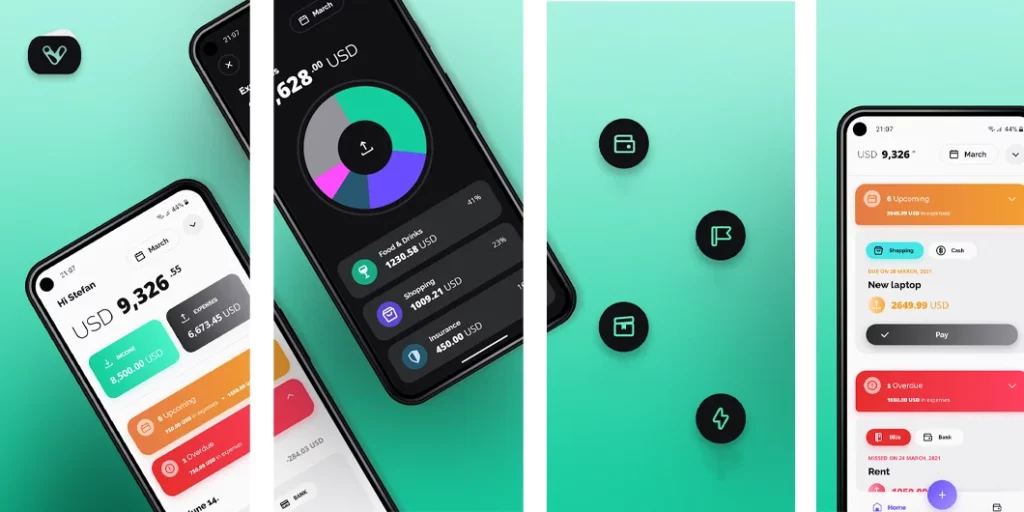

Найкращі застосунки для фінансів

У цьому розділі ви знайдете найпопулярніші застосунки для фінансів, які підійдуть для смартфонів та планшетів на iOS та Android. Ми рухатимемось від простих програм, з яких зручно починати бюджетування, до просунутих багатофункціональних застосунків.

Monefy: зручний фінансовий застосунок для початківців

Якщо ви вперше вибираєте додаток для бюджету, Monefy буде у перших рядах із запропонованого. І недарма: це дуже простий та зрозумілий застосунок. Встановлюєте — і одразу можна використовувати:

- Є безплатна та платна версія.

- Можна підключити кілька смартфонів та планшетів завдяки синхронізації через Dropbox.

- Підходить для контролю готівки та грошей на картці.

- 14 вже виділених категорій витрат. Не потрібно вручну вводити кожну категорію.

- Всі дані можна експортувати на телефон або Google Диск.

- Дозволяє підвʼязати кілька рахунків.

- Є режим «Бюджет» для простенького планування, скільки ви хочете витрачати, наприклад, цього місяця.

- У платній версії ще й можна все кастомізувати — створювати свої категорії, підбирати на свій смак іконки та синхронізувати додаток з кількома пристроями. І все це, звісно, без реклами.

Мінус цього застосунку у тому, що він підходить для основного контролю доходів-витрат. Для серйозного планування фінансових цілей краще пошукати іншу програму. Та якщо ви тільки робите перші кроки у сфері фінансової грамотності — це чудовий вибір.

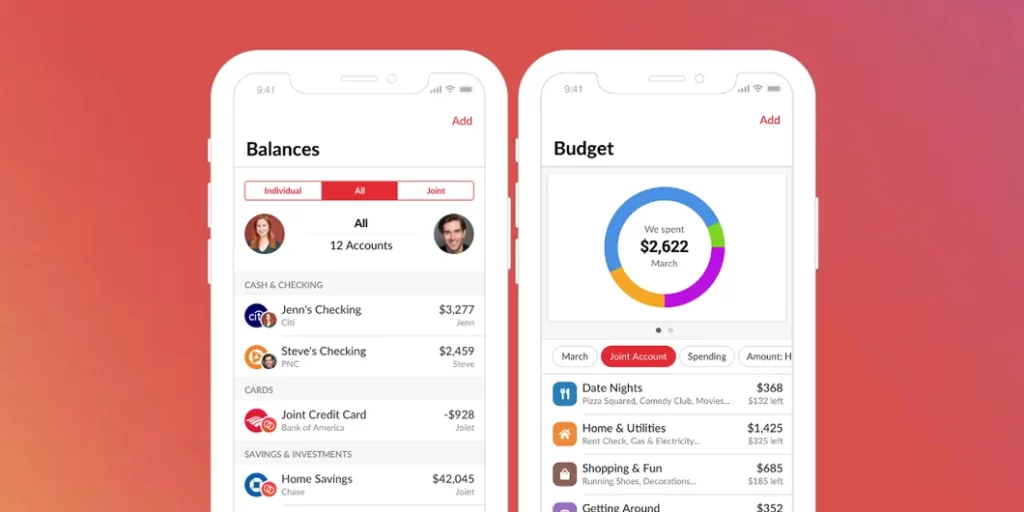

Honeydue: фінансовий застосунок для спільного бюджету

Honeydue — це безкоштовний мобільний додаток для тих, хто хоче управляти грошима разом. Він підтримує до 12 акаунтів, тобто ви зможете вести спільний бюджет не тільки парою, а усією родиною, якщо забажаєте:

- Відстежувати всі привʼязані до застосунку рахунки.

- Контролювати виплати по кредитах. Додаток сповіщає про час виплати, щоб уникнути прострочок та штрафів.

- Якщо ви хочете порадитись із родиною, перш ніж щось оплатити, то можна спитати про це прямо через застосунок.

Ця програма теж більше підходить для контролю, ніж для заощаджень та планування фінансових цілей.

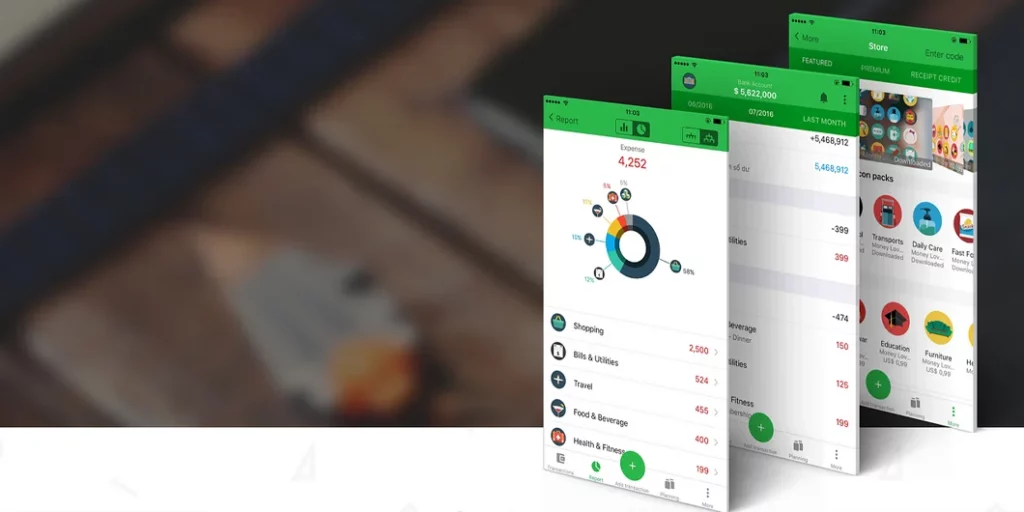

Money Lover: для контролю витрат та заощаджень

Money Lover — це додаток для тих, хто хоче тримати свої фінанси під контролем, але не хочу сильно паритись зі складним інтерфейсом. Він дозволяє стежити за витратами, планувати бюджет і завжди бути в курсі свого фінансового стану. Крім того, програма допомагає фіксувати боргові зобовʼязання, регулярні платежі та нагадує про їх своєчасне виконання.

Money Manager Expense & Budget: багатофункціональний застосунок для контролю та планування фінансів

Якщо ви шукаєте більш багатофункціональний застосунок для роботи з особистими грошима, спробуйте Money Manager Expense & Budget:

- Його можна встановити не тільки на смартфон, а й на ноутбук чи ПК.

- Дозволяє вносити дані не тільки про доходи і витрати, а окремо про кредити та зарплати.

- Передбачена можливість управління картами.

- Зручно відображаються транзакції — ви бачите рахунок, суму, категорію витрат та інші дані, які налаштуєте.

- Програма автоматично розпізнає чеки — для цього достатньо сфотографувати його. Після цього застосунок самостійно визначить категорію витрат і внесе туди дані.

- Є функція планування бюджету за окремими категоріями.

- Дозволяє привʼязати витрати та доходи до конкретних рахунків або категорій.

- Зручні графіки та діаграми для розуміння руху коштів та відстеження статистики.

І це тільки фішки безплатної версії. У платній можна ще й керувати кредитами, депозитами, зарплатою та страхуванням, а на ПК — ще й кастомізувати дані на екрані за категорією, часом тощо.

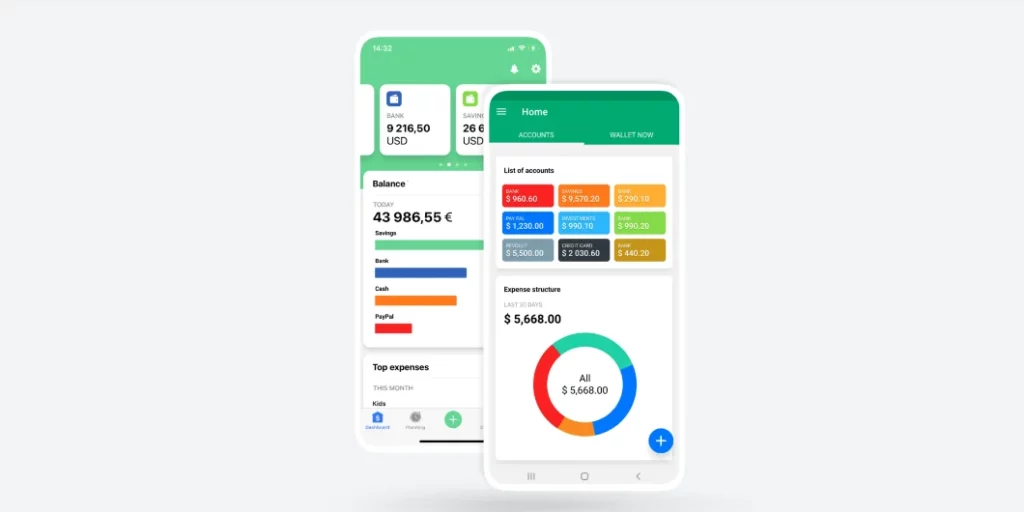

Spendee: зручний для контролю витрат та заощаджень родиною

Застосунок Spendee теж багатофункціональний:

- Можна контролювати витрати-доходи.

- Планувати бюджет за окремими категоріями.

- Відстежувати транзакції за різними рахунками.

- Переглядати статистику у вигляді звітів та графіків.

- Вести єдиний бюджет родини з різних акаунтів.

- Створити план заощаджень та контролювати виконання.

- Планувати платежі.

- Застосунок нагадує про оплату комунальних рахунків та інших регулярних платежів.

Wallet: всі фінанси в одному застосунку

Ще один популярний додаток для детального планування та контролю витрат — Wallet. ось, що він дозволяє:

- Точно відстежувати кілька різних рахунків, адже він синхронізується з банківськими картками.

- Керувати боргами.

- Встановлювати ліміти на власні витрати.

- Ставити фінансові цілі та відстежувати прогрес по них.

- Переглядати статистику.

- Спільне використання застосунку родиною чи друзями.

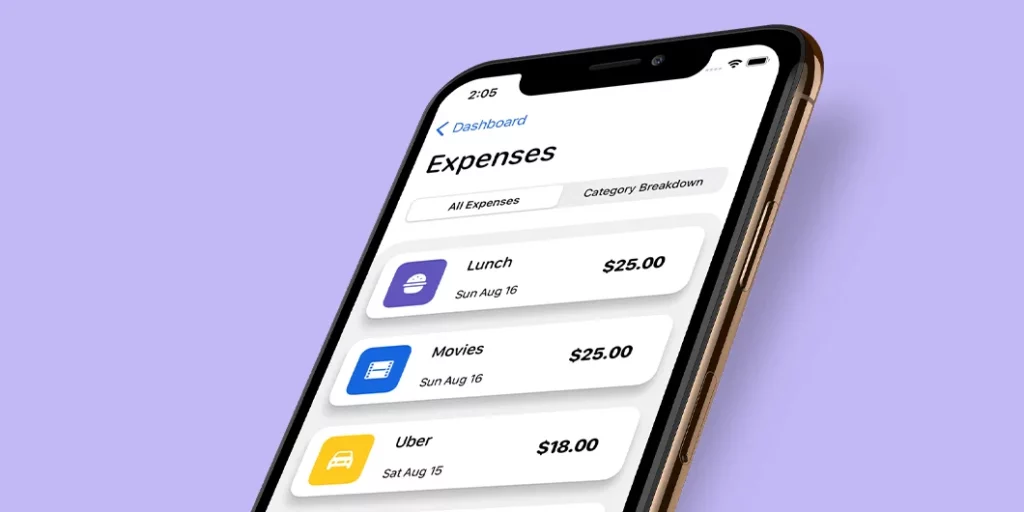

Money Flow: комфортний застосунок для iOS за вигідну ціну

З Money Flow дуже легко та просто реєструвати витрати. Просто встановіть свій щомісячний дохід, фіксовані витрати, бажану суму заощаджень і починайте планувати бюджет. Тут все автоматизовано та багато цікавих рішень:

- Додаток надзвичайно простий у використанні і не використовує спеціальних алгоритмів та обчислювальних здогадок, щоб дати вам можливість контролювати відстеження витрат.

- Вам не потрібно привʼязуватися до зовнішніх облікових записів. Програма ніколи не попросить вас повʼязати ваші банківські рахунки та інформацію про фінансові установи і не передасть її третім особам для обробки. Всі дані про витрати, які ви вводите, є вашими. І доступ до них можливий лише з вашого фізичного пристрою.

- У програмі є імпорт та експорт даних у форматі xml.

- Застосунок допомагає як вести витрати, так і не відставати від графіка заощаджень.

- Програма дає цілісну картину витрат щомісяця. Завдяки простим та інтуїтивно зрозумілим візуальним ефектам ви завжди будете розуміти, де ви знаходитесь і як у вас справи.

- Ви можете у будь-який час переглянути свої попередні щомісячні бюджети безпосередньо з застосунку та аналізувати ключові дані про минулі витрати.

Ця програма платна і коштує 0.99$ на місяць: вигідна ціна для дійсно зручної програми. Єдиний недолік — вона доступна лише для iOS.

Ivy Wallet: практичний застосунок для Android з крутим інтерфейсом

Ivy Wallet —сучасний та простий трекер витрат. Самі розробники позиціюють його як цифровий фінансовий блокнот. Він безкоштовний, та поки доступний тільки для Android. Переваги цієї програми:

- Дозволяє відстежувати доходи, витрати та бюджет.

- Зрозумілий користувацький інтерфейс, звіти та діаграми для відстеження вашої фінансової ситуації.

- Можна відстежувати кілька банківських рахунків (включаючи криптовалютні) в одному місці.

- Категорії витрат можна персоналізувати.

- Підтримує кілька валют, включаючи міжнародні (USD, EUR, GBP тощо) та найпопулярніші криптовалюти (наприклад, BTC, ETH, ADA, SOL).

- Підтримує заплановані платежі та взагалі планування бюджету.

- Є резервне копіювання/експорт у CSV. Ви можете експортувати свої транзакції у формат CSV та створювати резервні копії вручну на Google Диску, що дуже зручно, коли ви використовуєте додаток як офлайн-менеджер витрат. Застосунок теж дозволяє імпортувати або експортувати дані через файл xml.

Загальні поради для заощадження коштів

- Цікавтесь своїми правами споживача — причому, споживача не тільки фінансових послуг, а й будь-яких інших. Ви повинні знати про фінансові ризики та можливості, робити усвідомлений вибір і знати, куди звертатися по допомогу.

- Не клюйте на приманки шахраїв. Чи отримували ви коли-небудь текстове повідомлення від вашого банку з проханням повідомити ваші персональні дані? Текстовий фішинг — дуже розповсюджене явище. Тож ніколи не переходимо за посиланнями та не натискаємо на кнопки, які нам пропонують у незрозумілих повідомленнях.

- Захищайте ваші онлайн-платежі.

- Страхуйте вклади, якщо ви зберігаєте гроші у банку. Ви маєте бути впевнені, що отримаєте свої гроші незалежно від того, що станеться з банком.

- Якщо ви хочете купити житло і берете іпотеку, уважно вивчайте всі умови договору. Також приділіть увагу репутації компанії, якщо мова йде про житло, яке будується.

- Купуйте вигідно. Можна купити побутову техніку, меблі, одяг та безліч інших речей на знижках — і заощадити чималу суму. Та вигідно — це не лише про вартість і кількість речей, а й про їхню цінність. Іншими словами, один якісно пошитий піджак з вовни, скоріше за все, прослужать вам довше за два поліестерових. Не кажучи вже про задоволення від носіння чи використання такої речі.

Висновки

Фінансова грамотність важлива для кожного, незалежно від того, скільки він заробляє. Розуміння того, як управляти особистими грошима, допоможе вам максимально ефективно використовувати те, що ви маєте, і уникнути непотрібних боргів. Перший крок на цьому шляху — бюджетування: планування та контроль витрат і доходів. А найкращий інструмент для складання бюджету — той, яким ви будете користуватися: це можуть бути і записи, які ви робите вручну, і електронні таблиці доходів-витрат, і сучасні мобільні застосунки для фінансів.

Вибір такого застосунку — річ індивідуальна, адже в кожного своє розуміння зручності. Одні з них, як-от Monefy, Honeydue та Money Lover, дуже прості та дозволяють базово контролювати доходи та витрати. Інші, як Money Manager, Spendee, Wallet, Money Flow чи Ivy Wallet мають більше функцій, дозволяючи ще й відкладати гроші, стежити за погашеннями боргів та регулярних платежів. Який би застосунок ви не вибрали, головне у цій справі — дотримуватись фінансової дисципліни задля свого ж комфорту.